¿Cómo obtener más dinero al entregar mi declaración de impuestos? Una experta da 8 respuestas

- Share via

Los Angeles — La temporada de impuestos comenzó el 12 de febrero y el IRS tendrá que manejar un estimado de 150 millones de declaraciones, con la fecha límite de presentación establecida para el 15 de abril.

El IRS no publica un calendario, pero su guía sostiene que la mayoría de los contribuyentes deben recibir su reembolso dentro de los 21 días que han declarado.

Indocumentados con ITIN ya pueden ser reembolsados por IRS al hacer impuestos: Esto es lo que necesita

No obstante, con algunos cambios en el 2020 como la situación laboral, el desempleo, las enfermedades y alivio pandémico surgen las preguntas sobre la declaración de impuestos y si se puede obtener más dinero del IRS por la pandemia. La contadora titulada y experta en impuestos de TurboTax, Lisa Greene-Lewis, responde algunas dudas.

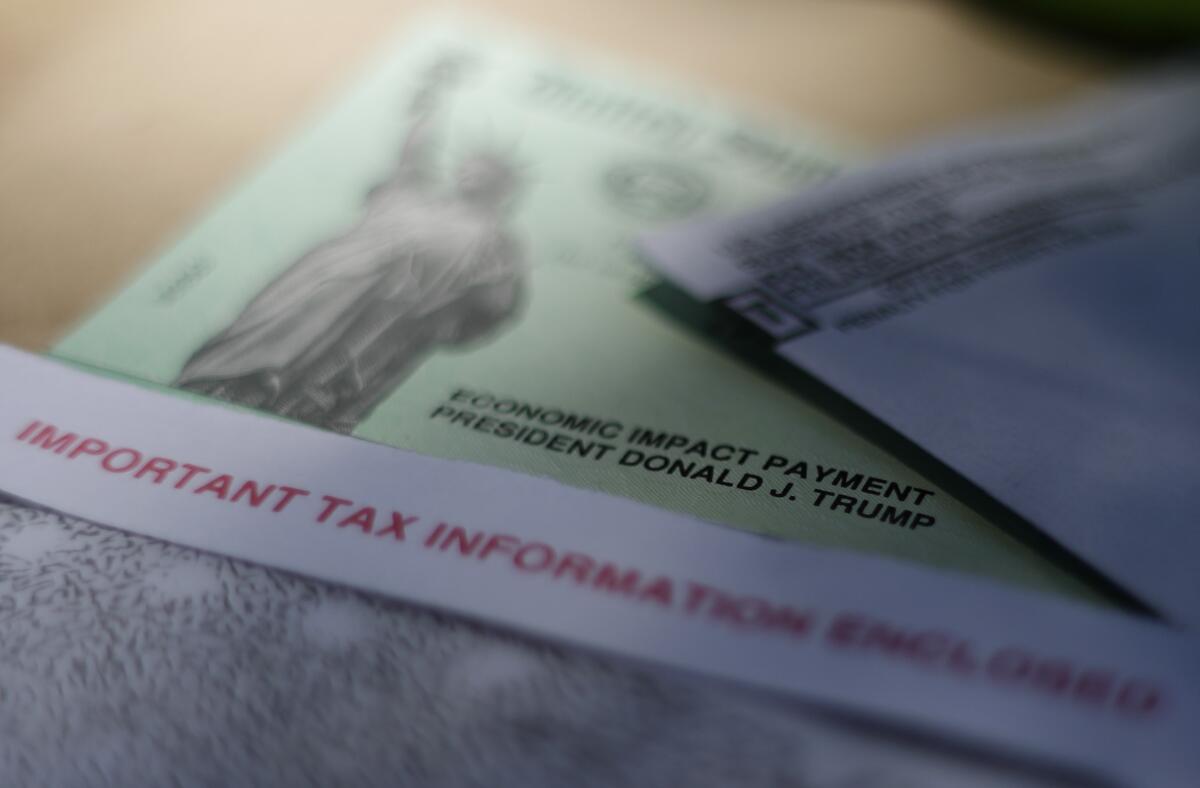

1- ¿Los cheques de estímulo son ingresos que deben declararse? No, ninguno de los dos cheques de estímulo anteriores se consideran ingresos imponibles. Los pagos no son ingresos y los contribuyentes no deberán pagar impuestos por ellos. Además, si recibió una cantidad excesiva no tendrá que devolverla. Si obtuvo un pago de estímulo parcial o si es elegible para más, puede reclamar más estímulo en forma de un crédito de recuperación de reembolso cuando presente sus impuestos de 2020.

Triplican solicitudes para CalFresh mientras invitan a más familias a participar

2- Ahora trabajo desde casa. ¿Puedo aplicar la deducción por uso comercial del hogar? Tras la aprobación de la reforma tributaria, a partir del año fiscal 2018 si es un empleado y actualmente labora desde casa, no puede tomar una deducción por el uso comercial del hogar o deducir otros gastos de trabajo desde casa en sus impuestos federales. Sin embargo, algunos estados han seguido manteniendo las leyes anteriores a la reforma tributaria y permitirán a los empleados deducir los gastos no reembolsados del empleado como una deducción detallada.

Los 4 lugares más peligrosos del supermercado donde el coronavirus acecha para invadir el cuerpo humano

Algunos estados también promulgaron sus propias leyes que requieren que los empleadores reembolsen a los trabajadores por los gastos de negocio necesarios o que les permitan deducir los gastos no reembolsados de los empleados en sus declaraciones de impuestos estatales.

Si trabaja por cuenta propia y tiene un espacio designado para llevar a cabo su negocio, puede tener derecho a la deducción por el uso comercial del hogar y otros gastos de trabajo desde casa, como los gastos informáticos y las reparaciones de su oficina. El monto que puede deducir se limita a la cantidad de los ingresos provenientes de la actividad comercial.

Aclarando dónde sobrevive el coronavirus y cuánto tiempo entre el cabello, lagrimas, tela y

La deducción por el uso comercial del hogar puede ser uno de los mayores gastos de trabajo remoto que un trabajador independiente puede realizar, ya que puede tomar una deducción como parte de los intereses de la hipoteca de su casa o el alquiler, los impuestos sobre la propiedad, el seguro de los propietarios, los servicios públicos y la depreciación basada en los metros cuadrados del espacio utilizado directa y exclusivamente para su negocio.

3- He trabajado remotamente fuera del estado. ¿Tengo que pagar dos veces los impuestos estatales?

Si ha trabajado en un estado diferente al de su residencia, es posible que tenga que pagar impuestos en ambos estados. Los estados suelen aplicar dos pruebas:

Proyecto de inmigración incluye camino de 8 años a la ciudadanía y 7 planes

• Para tributar como residente de un determinado estado, es clave recordar que debe tener 183 días o algo más de 6 meses. Si pasa 183 días o más en un estado durante el año y mantiene un lugar de residencia permanente, es posible que tenga que pagar impuestos en ese estado.

• Otra prueba es el domicilio basado en la verdadera base de operaciones, la ubicación de su negocio, el tiempo que pasa en el estado y la ubicación de sus posesiones.

Otra amenaza de bacterias en carritos de supermercado y bolsas plásticas

Muchos estados tienen un acuerdo recíproco por lo que puede obtener un crédito para los impuestos en el estado no residente si su estado residente tiene ese tipo de acuerdo.

TurboTax ha estado manejando esta situación para sus clientes antes de este año, produciendo una declaración de impuestos de residente y no residente si el cliente está obligado a pagar impuestos en dos estados.

“Me siento abandonada, pero no soy la única”: Comunidad LGBTQ sufre la pandemia en las sombras

4- ¿Cómo se ven afectados los retiros anticipados de la jubilación?

Normalmente existe una penalización por el retiro anticipado de la jubilación si toma dinero antes de cumplir 59 años y medio, pero en virtud de la Ley CARES existe una exención de la penalización para los retiros relacionados con el coronavirus de hasta 100.000 dólares. También hay una exención relacionada con la forma en que se grava su retiro. En virtud de la Ley CARES, puede reconocer los fondos retirados en su renta imponible durante 3 años. Por lo general, la totalidad del importe retirado estaría sujeto a impuestos en el año fiscal en que se retira. Por ejemplo, si retira 30.000 dólares, se gravarían 10.000 dólares al año en lugar de los 30.000 dólares completos.

Le negaron la muerte asistida y su despedida fue espantosa, ahora su esposa sufre de estrés postraumático

5- La pandemia de Covid-19 fue en todo el 2020, ¿hay alguna deducción que pueda estar relacionada con la pandemia para poder obtener más dinero en mi reembolso?

Hubo muchas disposiciones tributarias aprobadas como parte de los paquetes de alivio en el 2020. Algunas de las disposiciones clave son:

• Si usted es elegible, puede reclamar más estímulo en forma de un crédito de recuperación de reembolso si no recibió el pago o el pago completo del primer y segundo estímulo.

Prepare sus impuestos gratis aquí y obtenga asistencia con los cheques de estímulo si aún no los recibe

• Debe tener en cuenta que hay una nueva disposición en virtud de la Ley CARES para el 90% de los contribuyentes que reclaman la deducción estándar y no pudieron solicitar las donaciones caritativas, ya que ahora pueden reclamar las donaciones caritativas para las donaciones en efectivo por hasta 300 dólares.

• Las personas que experimentaron ingresos más bajos en el 2020 pueden optar por utilizar sus ingresos del 2019 si les ayuda a calificar para más crédito tributario por ingresos del trabajo y el crédito tributario adicional por hijos bajo una disposición especial de retroceso en el paquete de alivio del coronavirus aprobado el 27 de diciembre.

8 señales de cáncer de seno y cómo prevenirlo

• Los profesores pueden incluir los artículos de PPE como las mascarillas y guantes en su deducción de maestro de hasta de 250 dólares.

• Si es un trabajador por cuenta propia y se vio afectado por el coronavirus, puede ser elegible para los créditos de licencia por enfermedad y familiar calificados bajo la Ley CARES.

• Por primera vez se ampliaron las prestaciones por desempleo para los trabajadores por cuenta propia. Estos deben recordar que los beneficios por desempleo están sujetos a impuestos, pero recuerden que pueden tener derecho a deducciones y créditos tributarios que antes no tenían.

Si tiene de 16 a 64 años y sufre estas condiciones, podrá ponerse la vacuna del COVID-19 en marzo

• Los trabajadores por cuenta propia podían optar por los préstamos PPP en virtud de la Ley CARES. Si los fondos se utilizaron para los gastos requeridos de la empresa, los préstamos pueden ser perdonados total o parcialmente y la deuda cancelada no será imponible.

• Aplazamiento del impuesto sobre la nómina: Los trabajadores por cuenta propia pueden aplazar el pago de la parte del impuesto sobre la nómina correspondiente a la empresa durante el resto del año y devolver la deuda durante los dos años siguientes.

16 lugares que le otorgan despensa gratis en la ciudad de Los Ángeles y tutoría para los niños

6- ¿Tengo que pagar impuestos por mis beneficios de EDD?

Los beneficios de desempleo están sujetos a impuestos, pero las personas deben saber que ahora pueden tener derecho a algunas deducciones y créditos tributarios basados en los ingresos que antes no tenían, como el crédito tributario por ingreso del trabajo y el crédito por cuidado de niños y dependientes.

7- La apertura de la temporada de impuestos se retrasó un par de semanas, ¿tengo más tiempo para presentar la declaración?

No, el IRS no ha anunciado ninguna extensión de la fecha límite para declarar impuestos. La fecha límite sigue siendo el 15 de abril de 2021. Un aproximado del 75% de los contribuyentes recibieron un reembolso de impuestos de cerca de $3.000 la última temporada de impuestos. Es recomendable presentar ahora, especialmente si es elegible para los créditos tributarios como el crédito tributario por ingresos del trabajo con valor de hasta $6.660 para una familia con tres hijos y un crédito de recuperación de reembolso que puede aumentar su reembolso de impuestos.

8- Con la temporada comprimida, ¿debemos esperar retrasos en el IRS?

En cuanto a los reembolsos de impuestos, el IRS todavía espera emitir 9 de cada 10 reembolsos dentro de los 21 días una vez su declaración ha sido aceptada. Esto es si presenta electrónicamente con la opción de depósito directo.

Suscríbase al Kiosco Digital

Encuentre noticias sobre su comunidad, entretenimiento, eventos locales y todo lo que desea saber del mundo del deporte y de sus equipos preferidos.

Ocasionalmente, puede recibir contenido promocional del Los Angeles Times en Español.